2023中国户用储能产业发展白皮书(摘要版)

一、市场篇(全球)

1.1.总体概况

1.2.技术分布

1.3.区域分布

1.3.1.美国

1.3.2.德国

1.3.3.日本

1.3.4.意大利

1.3.5.澳大利亚

1.4.市场预测

二、市场篇(中国)

2.1.总体概况

2.2.技术分布

2.3.区域分布

2.4市场预测

三、政策篇(全球)

3.1.总体概况

3.2.主要国家

3.2.1.美国

3.2.2.德国

3.2.3.日本

3.2.4.意大利

3.2.5.澳大利亚

四、政策篇(中国)

4.1.总体概况

4.2.十四五规划

4.3.补贴政策

五、标准篇(国际、中国)

5.1.总体概况

5.2.国际户用储能产业标准

5.3.中国户用储能产业标准

六、技术经济篇

6.1.户用储能产业技术水平

6.2.户用储能产业技术经济性

6.2.1.系统成本分析

6.2.2.系统收益分析

6.3.全生命周期经济性分析

6.3.1.国内用户经济性分析

6.3.2.国外用户经济性分析

七、安全篇

7.1.安全性分析

7.2.国内外安全事故

7.2.1国外户用储能安全事故

7.2.2中国户用储能安全事故

7.3.安全保障措施

八、典型应用案例篇

8.1国外典型应用案例

8.2国内典型应用案例

九、细分领域篇

9.1.系统设计分析

9.1.1.系统整体设计

9.1.2.光伏组件

9.1.3.电池组

9.1.4.储能变流系统

9.1.5.电池管理系统

9.1.6.能量管理系统

9.2.主要企业简介

9.2.1.系统集成

9.2.2.光伏组件

9.2.3.电池组

9.2.4.储能变流系统

9.2.5.电池管理系统

9.2.6.能量管理系统

9.3.主要企业出货量排名

9.3.1.系统集成

9.3.2.光伏组件

9.3.3.电池组

9.3.4.储能变流系统

9.3.5.电池管理系统

9.3.6.能量管理系统

9.4.细分领域市场预测分析

9.4.1.光伏组件

9.4.2.电池组

9.4.3.储能变流系统

9.4.4.电池管理系统

9.4.5.能量管理系统

十、总结与展望

10.1.优势与劣势

10.2.机遇与挑战

10.3.政策建议

户储发展正当时,借海扬帆奋者先

危中有机乘势起,户储发展正当时。2022年,在全球经济复苏乏力、国际环境动荡不安的大背景下,储能行业迎来蓬勃发展的机遇,户用储能产业发展势头尤为强劲。由中国化学与物理电源行业协会储能应用分会出品的《2023中国户用储能产业发展白皮书》(以下简称《户储白皮书》)新鲜出炉,一文带您速览全球户用储能产业风云。

《户储白皮书》除了详细分析全球户用储能典型国家市场的数据外,还从政策和标准层面详细阐述了国际和我国的情况,对比之下可以看到两大支柱对户用储能产业发展的关键作用。

在政策层面,从国外户用储能发展应用情况看,各国主要通过完善市场机制和投入财税支持,多措并举推动户用储能产业发展。对比之下,我国现阶段储能政策更多地向大型储能倾斜,针对户用储能的细分支持政策仍待破晓。在标准层面,国际和国内的户用储能均未得到细化,多个国家已经意识到针对户用储能制订细分标准的重要性。

《户储白皮书》阐述了目前户用储能技术水平,并以国内和国外实际应用为例分析了户用储能技术经济性,展示了户用储能全生命周期的经济性优势,揭示了户用储能得到蓬勃发展的深层逻辑。

《户储白皮书》还特别展示了国内外户用储能典型的应用案例,覆盖了低碳环保的小镇、节能经济的商户、保障供应的岛屿微网、低压台区、边远山村等众多应用。同时,也展示了户用储能的一些安全事故,提示了相关防范保障措施。

百舸争流千帆竞,借海扬帆奋者先。户用储能产业的蓬勃发展离不开各细分领域的龙头企业。在全球储能跨越式发展的蓝海中,国内众多企业跻身全球户用储能潮头,分享产业发展红利。本年度《户储白皮书》生动描述了户用储能产业发展的现状与格局,介绍了各细分领域龙头企业的发展情况和主要产品,同时也对未来五年行业市场进行了预测和分析。

《户储白皮书》深入分析了行业目前的优势和机遇,面临的劣势和挑战,对户用储能产业发展提出了多方面诚挚建议。(《户储白皮书》详细内容请联系CESA储能分会政策研究中心)。

本白皮书市场数据依据中国化学与物理电源行业协会储能应用分会自主建立的《全球储能数据库》,重要数据一览如下。

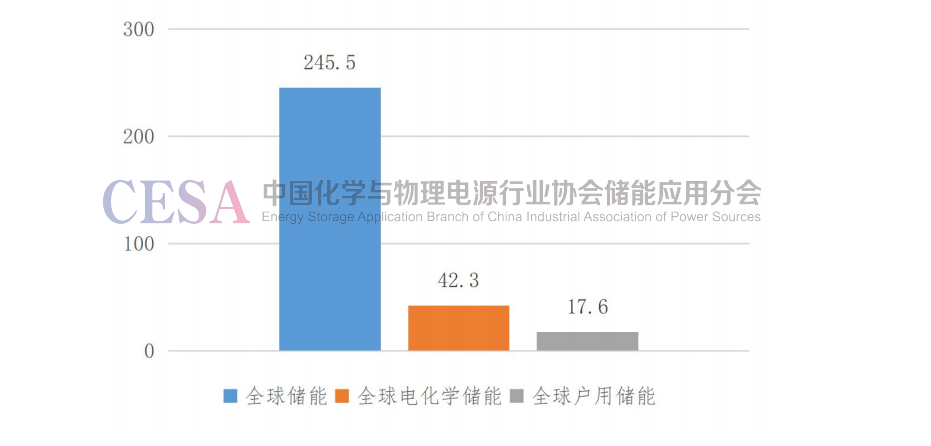

1.2022年全球储能累计装机功率约245.5GW,户用储能累计装机功率约17.6GW

2022年全球储能累计装机功率约245.5GW,其中电化学储能累计装机功率约42.3GW,占储能累计装机功率比例约为17.2%。户用储能累计装机功率约17.6GW,同比增长约67.6%。

图1 2022年全球储能、电化学储能和户用储能累计装机功率

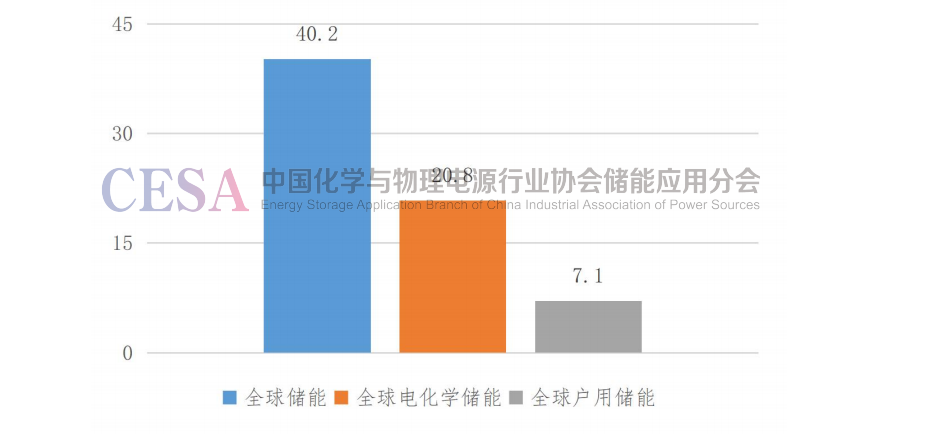

2022年全球储能新增装机量约40.2GW;电化学储能新增装机量约20.8GW,占新增装机量比例约为51.7%。户用储能新增装机量约7.1GW,同比增长约155%。

图2 2022年全球储能、电化学储能和户用储能新增装机功率

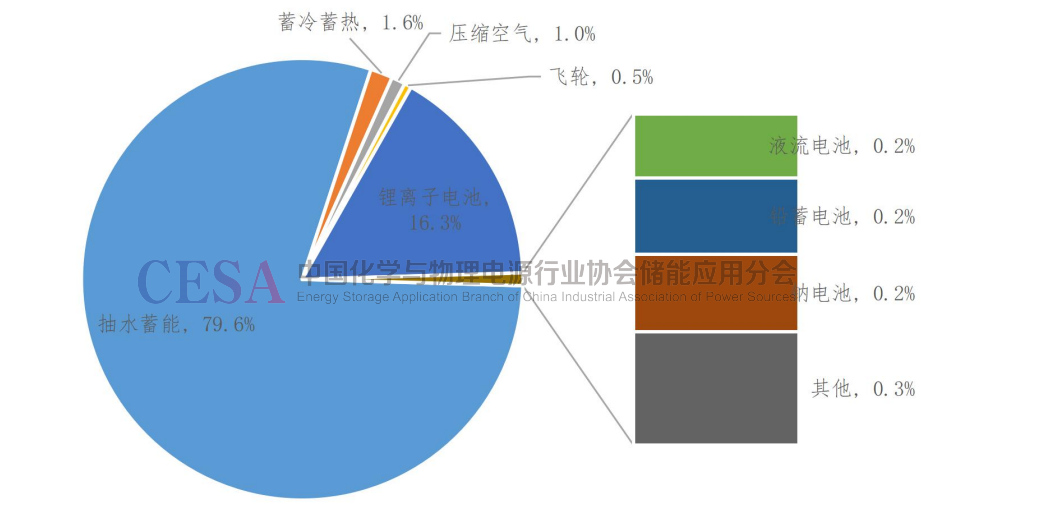

2.2022年全球新增装机中电化学储能占比为51.7%,超过抽水蓄能

2022年全球储能累计装机中,各技术路径占比情况为:抽水蓄能占比79.6%,蓄热蓄冷占比为1.6%,压缩空气占比为1.0%,飞轮储能占比为0.5%,电化学储能占比为17.2%。电化学中,锂离子电池占比为94.8%,占储能累计装机的16.3%。

图3 2022年全球储能累计装机技术分布情况

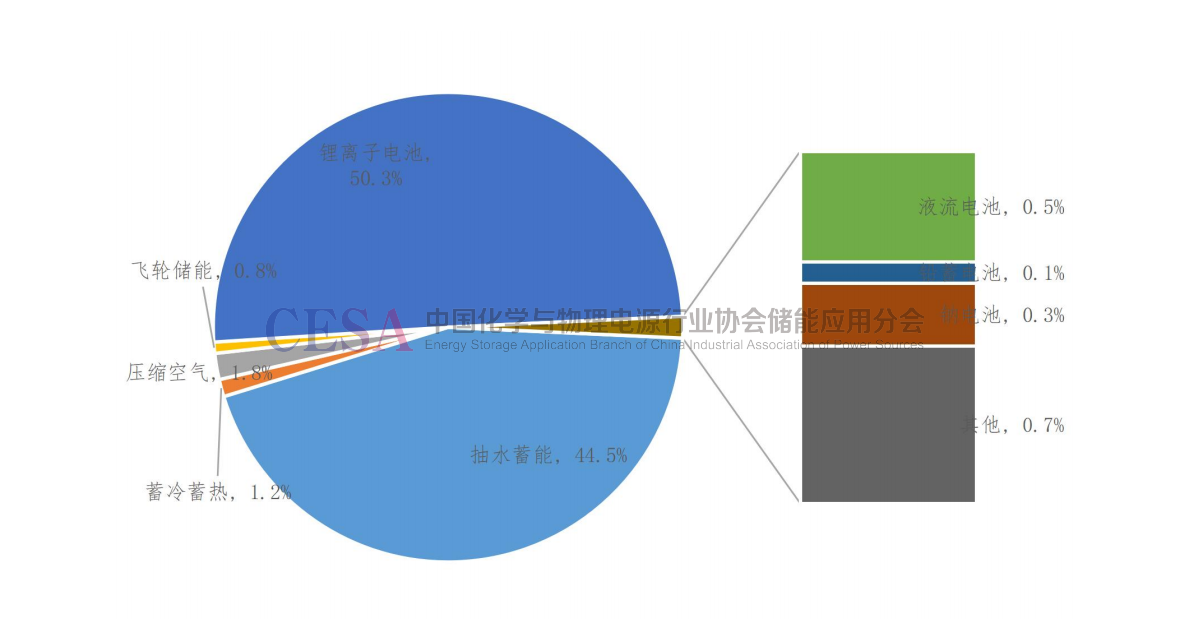

2022年全球储能新增装机中,各技术路径占比情况为:抽水蓄能占比44.5%,蓄热蓄冷占比为1.2%,压缩空气占比1.8%,飞轮储能占比0.8%,电化学储能占比为51.7%。电化学储能中,锂离子电池占比为97.2%,占储能新增装机的50.3%。

图4 2022年全球储能新增装机技术分布情况

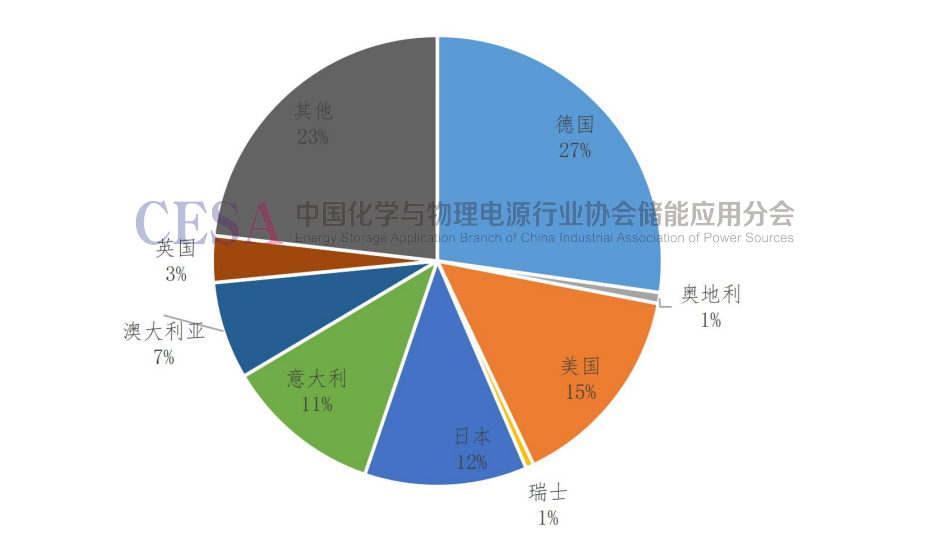

3.2022年户用储能新增装机中德国、美国、日本、意大利和澳大利亚位列前5,合计占比超过70%

当前,户用储能主要集中在高电价的国家或地区。2022年全球户用储能主要集中在德国、美国、日本、意大利和澳大利亚等国家。上述5国户用储能新增装机5.45GW/10.79GWh,合计约占全球户用储能新增装机的77%/72%。全球主要国家户用储能新增装机情况如下图所示。

图5 2022年全球储能新增装机区域分布情况

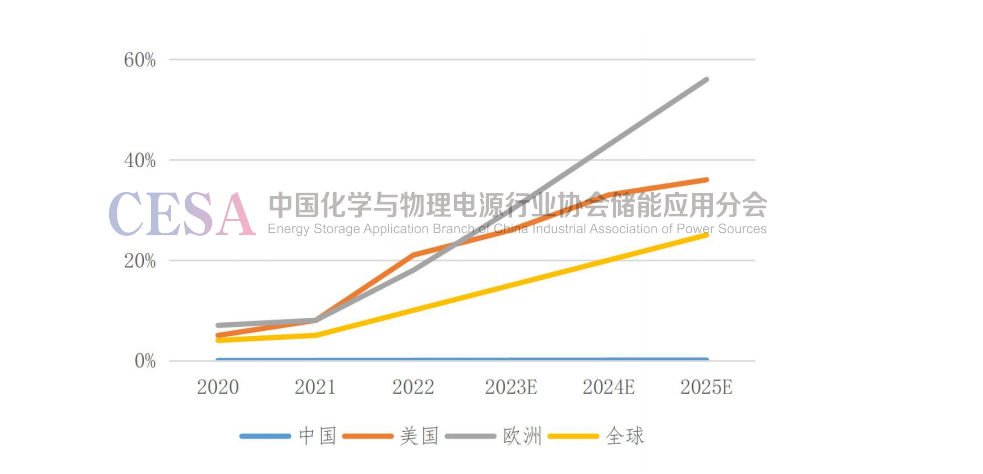

4.预测2025年户用储能行业规模近两千亿元

预计户用储能迎来高增速成长,到2025年全球户用储能装机有望达50GW/122.2GWh,其中美国、欧洲户用储能装机分别为18.2GWh、73.1GWh。假设户用储能系统单价为1.6元/Wh,预计2025年户用储能行业规模约为1955亿元。

全球户用储能渗透率有望加速提升,预计到2025年户用储能渗透率有望达28%。其中美国和欧洲的增长最为可观,美国户用储能渗透率有望从2022年21%提升至2025年36%,欧洲户用储能渗透率有望从2022年18%提升至2025年56%。

图6 全球各区域户用储能渗透率预测

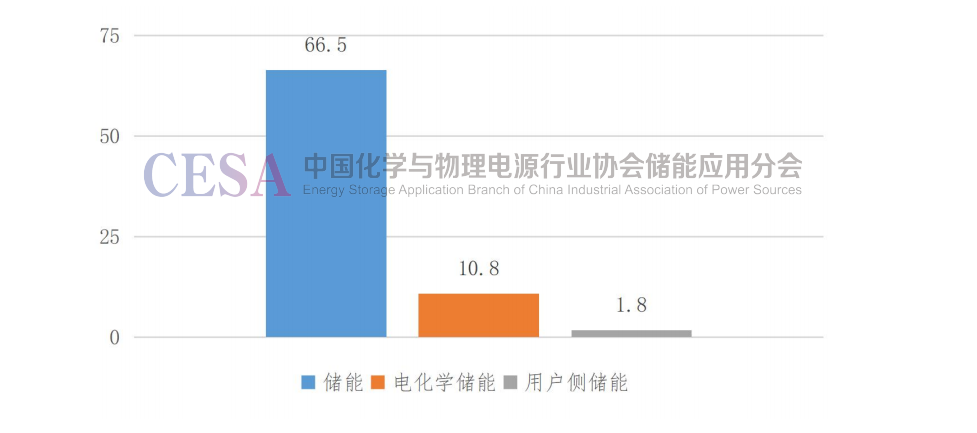

5.2022年中国储能累计装机功率为66.5GW,用户侧储能累计装机功率约为1.8GW

2022年中国储能累计装机功率为66.5GW,其中电化学储能累计装机功率约为10.8GW。用户侧储能累计装机功率约为1.8GW。

图7 2022年中国储能累计装机功率

2022年中国储能市场新增装机功率为20.6GW,其中电化学储能新增装机功率约为5.6GW。用户侧储能新增装机功率约为0.35GW。

图8 2022年中国储能新增装机功率

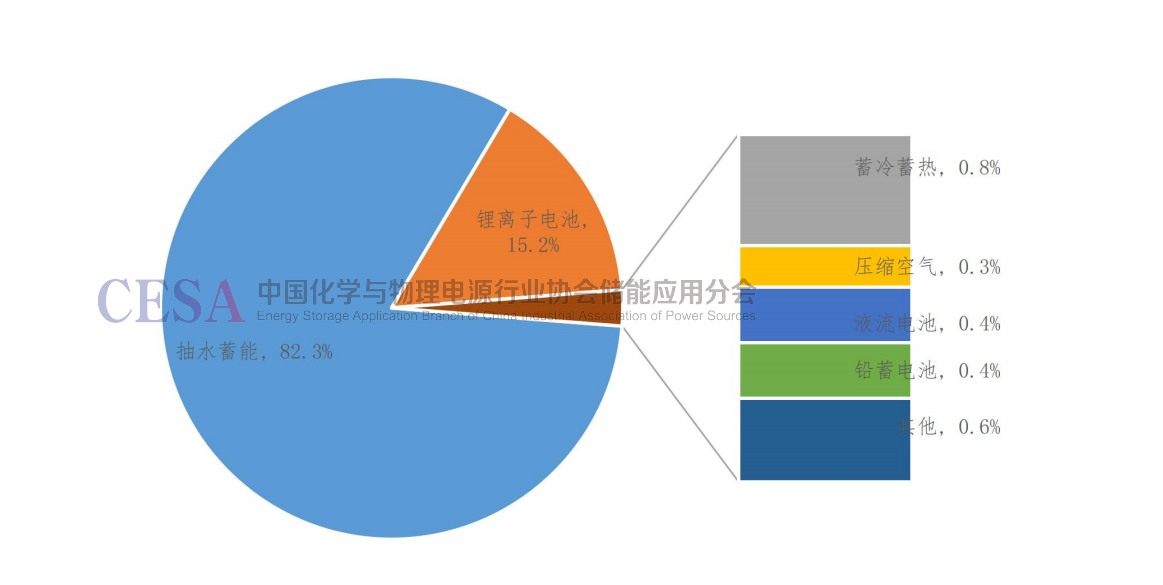

6.2022年中国新增电化学储能中锂离子电池占比超96%,占绝对主导地位

2022年中国储能累计装机从技术占比来看,抽水蓄能累计装机功率约为54.7GW,约占储能装机总量的82.3%;蓄冷蓄热累计装机功率约为0.5GW,占比约0.8%;压缩空气累计装机功率约为0.2GW,占比约0.3%;电化学储能累计装机功率约为10.8GW,占比约16.2%。在电化学储能累计装机中,锂离子电池储能装机总量为10.1GW,占电化学储能比例高达93.5%,处于绝对主导地位,占储能装机总量的15.2%;铅蓄电池储能累计投运规模为287.2MW,占储能装机总量的0.4%;液流电池储能累计投运规模为276.7MW,占比0.4%。

图9 中国2022年储能累计装机技术分布情况

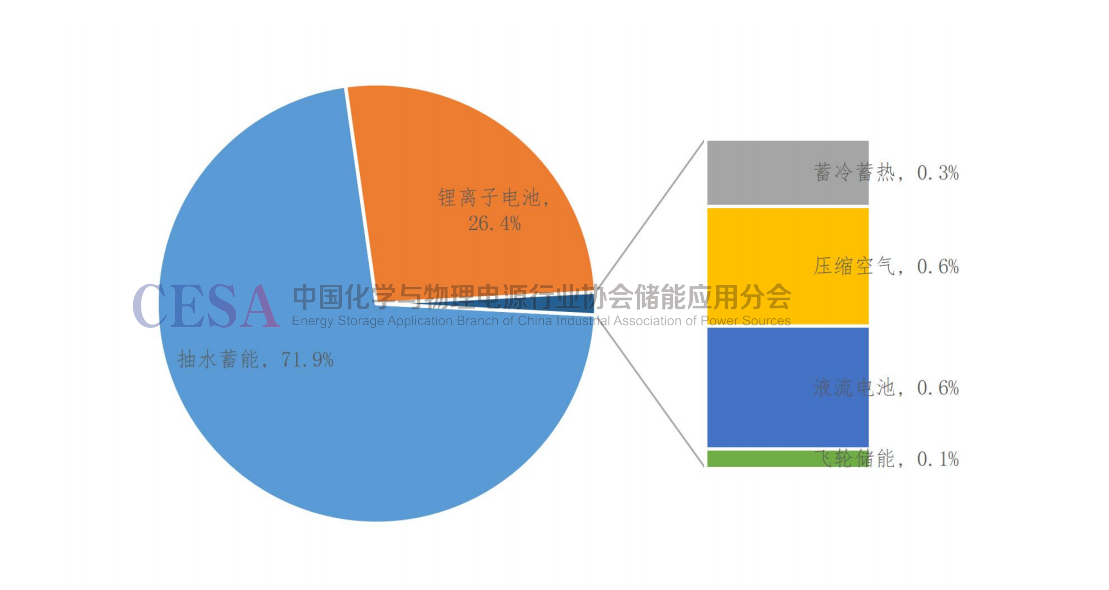

2022年,中国新增储能装机从技术占比来看,抽水蓄能新增装机14.8GW,约占新增储能装机总量的71.9%;蓄热蓄冷新增装机量约69.5MW,占比约0.3%;压缩空气储能新增装机规模约115MW,占比约0.6%;蓄冷蓄热新增装机规模约69.5MW,占比约0.3%;飞轮储能新增装机规模约约17.4MW,占比约0.1%;电化学储能新增装机5.6GW,占比约27.2%。在电化学储能累计装机中,锂离子电池储能新增装机5.4GW,占电化学储能比例高达96.4%,占新增储能装机总量的26.4%;液流电池储能累计投运规模为132.2MW,占新增储能装机总量的0.6%。

图10 中国储能2022年新增装机技术分布情况

7.2022年中国新增用户侧储能占新型储能新增装机比例为5.2%

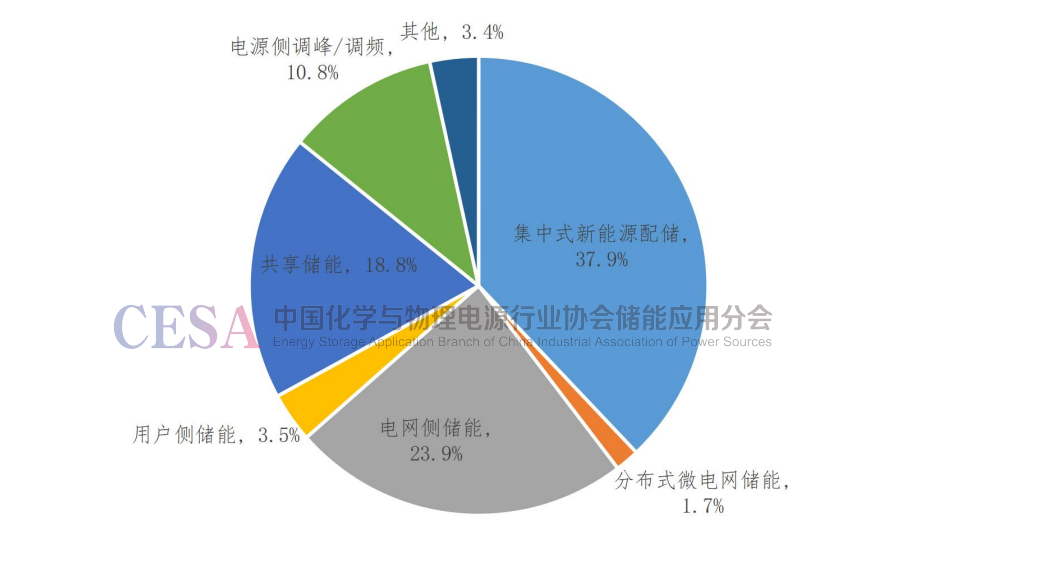

2022年中国新型储能新增装机从应用场景看,集中式新能源配储依旧占比最高,电网侧储能和电源侧辅助服务(调峰/调频)占比次之,用户侧储能的用处也决定了其项目多、规模小的特点。除此之外,依照投运项目类型新增了共享储能项目这一新应用场景。集中式新能源配储项目投运个数高达93个,装机功率为2.2GW;电网侧储能项目,共投运23个,装机总功率为1.4GW;共享储能项目共投运12个,投运规模达到1.1GMW;电源侧调峰/调频项目共投运15个,装机功率为0.6GW;用户侧储能项目(不含微网)和分布式微电网储能项目(属于用户侧储能)分别各投运了72个和20个项目,但其投运规模仅有347MW。2022年新型储能新增装机按应用场景分布情况如下。

图11 2022年中国新型储能新增装机应用分布情况

8.2022年底山东、宁夏、广东、湖南和内蒙古累计新型储能装机规模排名前5

截至2022年底,中国已投运新型储能项目装机规模达8.7GW,平均储能时长约2.1小时(18.3GWh),比2021年底增长110%以上。

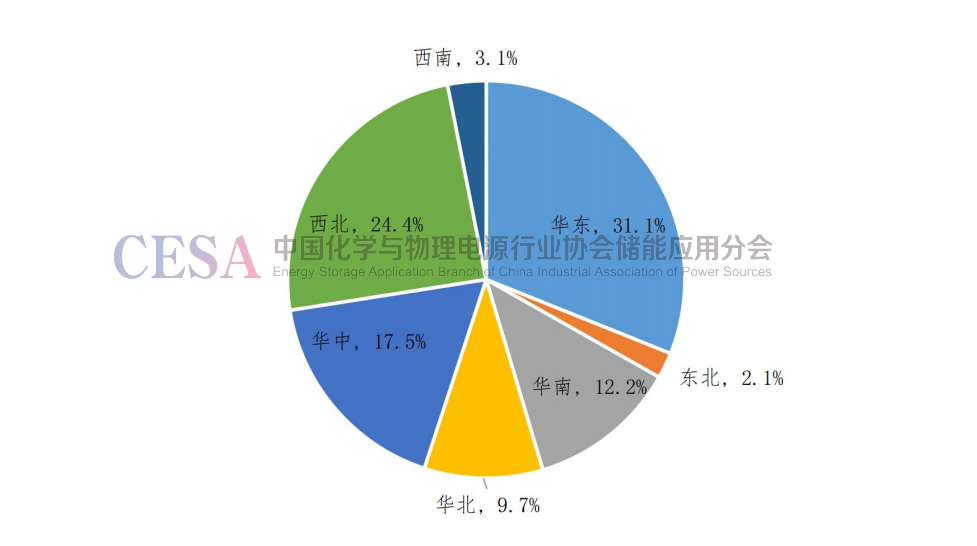

2022年新型储能主要集中在华东、西北地区(两者合计占比55.5%),山东、江苏、浙江、福建、广西、内蒙古、宁夏等二十余省份发布新能源配置储能政策,显著带动了当地新型储能市场需求。与之相比,西南、东北地区新型储能增量较小(两者合计占比仅5.2%),也与黑龙江、吉林、云南、四川、重庆等省市尚未发布相关储能配置政策有关。

图12 2022年中国新型储能区域分布情况

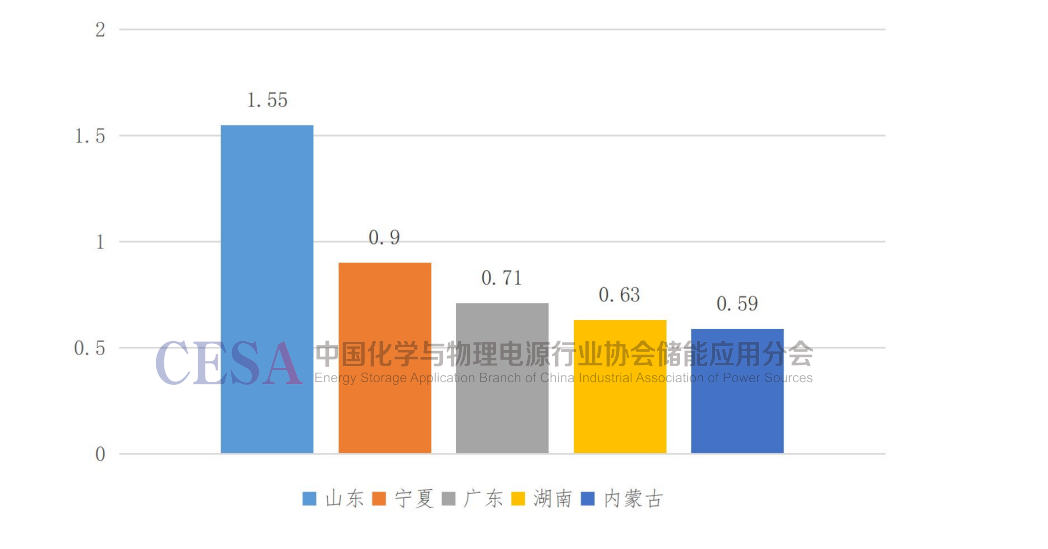

从省域来看,截至2022年底,累计装机规模排名前5的省份分别为:山东1.55GW、宁夏0.90GW、广东0.71GW、湖南0.63GW、内蒙古0.59GW。

图13 2022中国新型储能累计装机排名前五省份

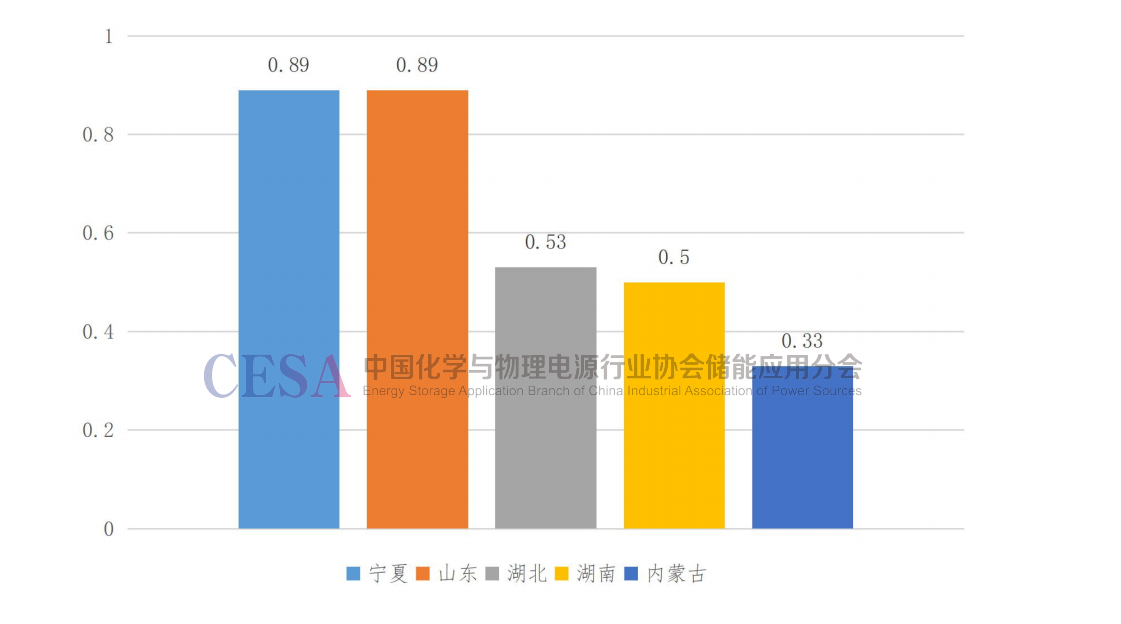

2022年新增装机规模排名前5名的省份为:宁夏、山东、湖北、湖南和内蒙古,新增装机容量分别为0.89GW、0.89GW、0.53GW、0.50GW和0.33GW。

图14 2022中国新型储能新增装机排名前五省份